« Quels sont les vents contraires qui ralentissent le retour de notre économie au plein emploi ? Certains proviennent du secteur du logement. Les reprises précédentes ont souvent été associées à un rebond vigoureux de l’activité immobilière, comme la progression des revenus, le retour de la confiance et, souvent, une baisse des taux d'intérêt hypothécaires ont puissamment stimulé la demande de logements. Mais la bulle immobilière et ses conséquences ont rendu l'épisode actuel tout à fait exceptionnel. Au cours de la première moitié des années deux mille, les prix immobiliers se sont envolés et la construction s'est trouvée dynamisée pour atteindre des niveaux qui se sont finalement révélés insoutenables, conduisant à un effondrement de l'activité immobilière : entre 2006 et début 2012, les prix de l’immobilier ont diminué de près d'un tiers, la construction de maisons individuelles a chuté de deux tiers et le nombre d'emplois dans la construction a diminué de près d'un tiers. Et, bien sûr, l’explosion des défauts de paiement sur les prêts hypothécaires a contribué à déclencher la crise financière globale.

Récemment, le marché immobilier a montré quelques signes d'amélioration, comme les ventes de maisons, les prix et la construction ont renoué avec une tendance haussière depuis le début de l’année. Ces développements sont encourageants et il semble probable que l'investissement résidentiel sera une source de croissance économique et de nouveaux emplois au cours des deux prochaines années. Cependant, bien que les taux d'intérêt hypothécaires soient historiquement bas et que la baisse des prix des logements rendent le logement très abordable, un certain nombre de facteurs empêche toujours le logement de connaître une reprise vigoureuse, comme il en avait habituellement connu par le passé. Les prêteurs ont notamment maintenu serrées les conditions de prêt hypothécaire (…). Les prêteurs citent un certain nombre de facteurs qui influent sur leurs décisions d'accorder des crédits, y compris les incertitudes entourant l’évolution future de l'économie, du marché immobilier et du cadre réglementaire. Malheureusement, même si un certain resserrement des conditions de crédit hypothécaire était certainement une réponse appropriée aux excès antérieurs, le pendule semble être allée trop loin, pesant sur le rythme de reprise dans le secteur immobilier.

(…) De nombreuses personnes ne peuvent toujours pas acheter de maisons, malgré les faibles taux hypothécaires ; par exemple, environ 20 % des emprunteurs hypothécaires doivent davantage sur leur prêt hypothécaire que ne vaut leur logement, ce qui rend plus difficile pour eux de se refinancer ou de vendre leurs maisons. En outre, un excès de logements vacants, destinés à la vente ou bien issus des saisies, pèse sur les prix immobiliers et rend moins nécessaire de lancer de nouvelles constructions. Bien que ces vents contraires sur l'offre et la demande de logements aient clairement commencé à s'atténuer, la reprise dans le secteur du logement devrait rester modérée par rapport aux normes historiques.

Une deuxième série de vents contraires découle des conditions financières auxquelles font face les emprunteurs potentiels sur les marchés du crédit et des capitaux. Après que le système financier se soit grippé fin 2008 et début 2009, l'activité économique mondiale s'est fortement contractée et les marchés des capitaux ont subi des dommages importants. Bien que les puissantes mesures prises par les gouvernements et les banques centrales du monde entier aient permis à ces marchés de se stabiliser et de connaître une reprise, le resserrement du crédit et le degré élevé d'aversion au risque ont freiné la croissance économique aux États-Unis, ainsi que dans d'autres pays. (…) Les pertes infligées par la crise financière n’ont pas encore été entièrement couvertes dans d’importants segments du secteur financier. (…) Les banques ont été prudentes dans l'octroi de prêts aux consommateurs et aux entreprises (…).

Un risque important à l'heure actuelle (et une importante source de turbulences financières au cours des deux dernières années) est la situation budgétaire et financière en Europe. (…) Le pessimisme en ce qui concerne l'Europe semble avoir pesé sur les cours boursiers américains et empêché les spreads de crédit des États-Unis de diminuer encore davantage. La détérioration des conditions économiques en Europe et d'autres parties du monde ont également pesé sur les exportations et les profits des entreprises américaines. Les dirigeants européens ont pris des mesures importantes récemment et, ce faisant, ils ont contribué à un assouplissement bienvenu des conditions financières. En particulier, le nouveau programme OMT de la Banque Centrale Européenne, via lequel elle pourrait acheter de la dette souveraine des pays vulnérables de la zone euro (…) a contribué à apaiser les craintes du marché à propos de ces derniers. Les gouvernements européens ont pris des mesures pour renforcer leurs pare-feux financiers et progresser vers l’union budgétaire et bancaire. L'amélioration des conditions financières au niveau mondial dépendra de la capacité des responsables européens à mener à bien ces mesures.

Un troisième vent contraire à la reprise (et qui peut s’intensifier dans les trimestres à venir) est la politique budgétaire américaine. Bien que la politique budgétaire au niveau fédéral ait été très expansionniste durant la récession et au début de la reprise (…), le soutien qu’elle apporte à l'économie a de plus en plus été compensé par les répercussions négatives de la consolidation budgétaire des Etats et des administrations locales. En réponse à une baisse importante et durable de leurs recettes fiscales, les Etats et administrations locales ont supprimé environ 600.000 emplois nets depuis le troisième trimestre de 2008 et réduit de 20 % les dépenses pour les projets d'infrastructure. Plus récemment, la situation s'est quelque peu inversée : la politique budgétaire des Etats et des administrations locales a cessé de peser sur la croissance économique comme les recettes fiscales se sont améliorées (…). En revanche, le retrait progressif des programmes de relance antérieurs et les mesures politiques visant à réduire le déficit fédéral ont amené la politique budgétaire fédérale à peu à peu freiner la croissance du PIB. (…) »

Ben S. Bernanke, « Economic recovery and economic policy », discours prononcé à New York, 20 novembre 2012.

Tag - Grande Récession

dimanche 25 novembre 2012

Pourquoi la reprise américaine est-elle si lente ?

Par Martin Anota le dimanche 25 novembre 2012, 18:44 - Croissance, cycles et crises

samedi 20 octobre 2012

Durée de transport et contraction des échanges internationaux

Par Martin Anota le samedi 20 octobre 2012, 11:49 - Commerce international

« Le dramatique effondrement du commerce international durant la crise financière mondiale (2008-2009) fut remarquable. Que les importations chutent lorsqu’un pays subit une crise financière et une récession n’est pas surprenant. Ce qui retient l’attention des économistes et des responsables politiques fut l’ampleur de l’effondrement et le fait qu’il fut bien plus large que la chute du PIB et de la demande mondiaux. (…) Notre récente étude (…) souligne un élément qui n’a pas été mis en avant jusqu’à maintenant, en l'occurrence la durée d’acheminement. (…)

La durée d’acheminement est une dimension clé pour expliquer en quoi le commerce international diffère du commerce intra-national. L’expédition à l’étranger prend plus de temps et varie énormément selon la destination. Une expédition prend une journée de Rotterdam à Copenhague. Elle prend 28 jours pour aller de Rotterdam à Hong Kong. Et ceci ne prend pas en compte la durée nécessaire pour charger et décharger le bateau et le temps pris par les douanes et autres procédures administratives. (…) La durée médiane entre l’instant où les biens sont prêts à être expédiés depuis l’usine jusqu’à celui où les biens sont chargés sur un bateau est de 21 jours. Dans notre étude, nous trouvons que la chute du commerce international causée par les crises financières est amplifiée par le temps nécessaire à expédier les biens d’un pays donné à un autre. (…)

En temps normal, le temps de charger et d'expédier implique un coût de transport qui dépend de la distance, ainsi que de la valeur et du poids du bien transporté. (…) Durant une crise financière, la durée d’expédition accroît l’exposition de l’entreprise importatrice à la détresse financière et donc élève la probabilité de non-paiement. Les longs retards ne sont jamais bons, mais ils peuvent être très préjudiciables quand la santé financière de l’acheteur est fragile. (…)

La durée d’expédition amplifie donc l’effet négatif des crises financières sur le commerce. La raison en est que les exportateurs réagissent à la probabilité accrue de défaut en relevant leur prix à l’exportation et en réduisant les volumes et valeurs des produits exportés, et ce d’autant plus que la durée de transport sera longue. Dans un tel contexte, la probabilité de sortir du marché et de cesser d’exporter est plus élevée dans un pays qui expérimente une crise financière et cet effet est encore amplifié par la durée de transport. En utilisant les données françaises, nous constatons que les exportateurs français relèvent leur prix pour les pays touchés par une crise financière. Nous trouvons aussi (…) que la probabilité qu’un exportateur cesse d’exporter vers un pays donné s’accroît lorsqu’il subit une crise financière et que cela est amplifié pour les destinations pour lesquelles la durée de transport est plus longue. »

Nicolas Berman, José de Sousa, Philippe Martin & Thierry Mayer, « Time to ship during financial crises », in VoxEU.org, 20 octobre 2012.

vendredi 19 octobre 2012

L'emploi en Europe

Par Martin Anota le vendredi 19 octobre 2012, 19:05 - Travail, emploi, chômage

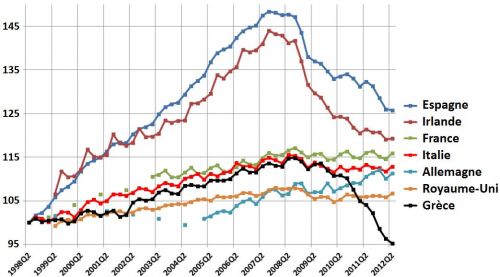

GRAPHIQUE Nombre d'emplois dans les pays européens (indice 100 pour 1998)

Lecture : Au deuxième trimestre de l'année 2012, le nombre d'emplois en France est supérieur de 16 % à son niveau du deuxième trimestre de 1998. En Grèce, le nombre d'emplois au deuxième trimestre 2012 est inférieur de 5 % à son niveau lors du deuxième trimestre 1998.

Source : Real-World Economics Review (2012).

page 2 de 2 - billets suivants »